Оценка кредитоспобности государств. Кому можно дать в долг, а кому нет?

Мультипликаторы и данные позволяющие оценить долговую нагрузку государств и риск вложений в их облигации.

В прошлой статье мы разобрались с тем, как оценить долговую нагрузку компаний. Здесь мы выясним, как проделать тоже самое для целых стран. Точнее, для правительств этих стран.

Кредитоспособность - возможность в будущем полностью и в срок оплатить заем. Правительства государств берут в долг путем выпуска облигаций.

Нам, частным инвесторам, важно уметь оценивать кредитоспособность государств, потому что:

- От этого зависит курс национальной валюты.

- От этого зависит, заплатят нам купоны по купленным облигациям или нет.

- От этого зависят цена облигаций. На ценообразование акций данный момент тоже влияет.

- Это один из факторов, влияющих на доходность облигаций, а значит, мы можем лучше прогнозировать момент для покупки/продажи облигаций.

Главное: оценка кредитоспособности государства позволяет ответить на вопрос - стоит покупать облигации правительства конкретной страны, или нет?

Исследовать данный вопрос мы будем на примере двух стран - России и Турции. А в конце обсудим ситуацию еще в некоторых государствах.

Мультипликатор Долг/ВВП (Debt to GDP)

Данный мультипликатор сравнивает долг правительства страны относительно ВВП этой страны.

Напомню, что ВВП - это макроэкономический показатель, отражающий стоимость всех товаров и услуг, произведённых за год на территории конкретного государства.

Возможно, ВВП - не лучшее, с чем можно сравнить долг государства, но так уж повелось.

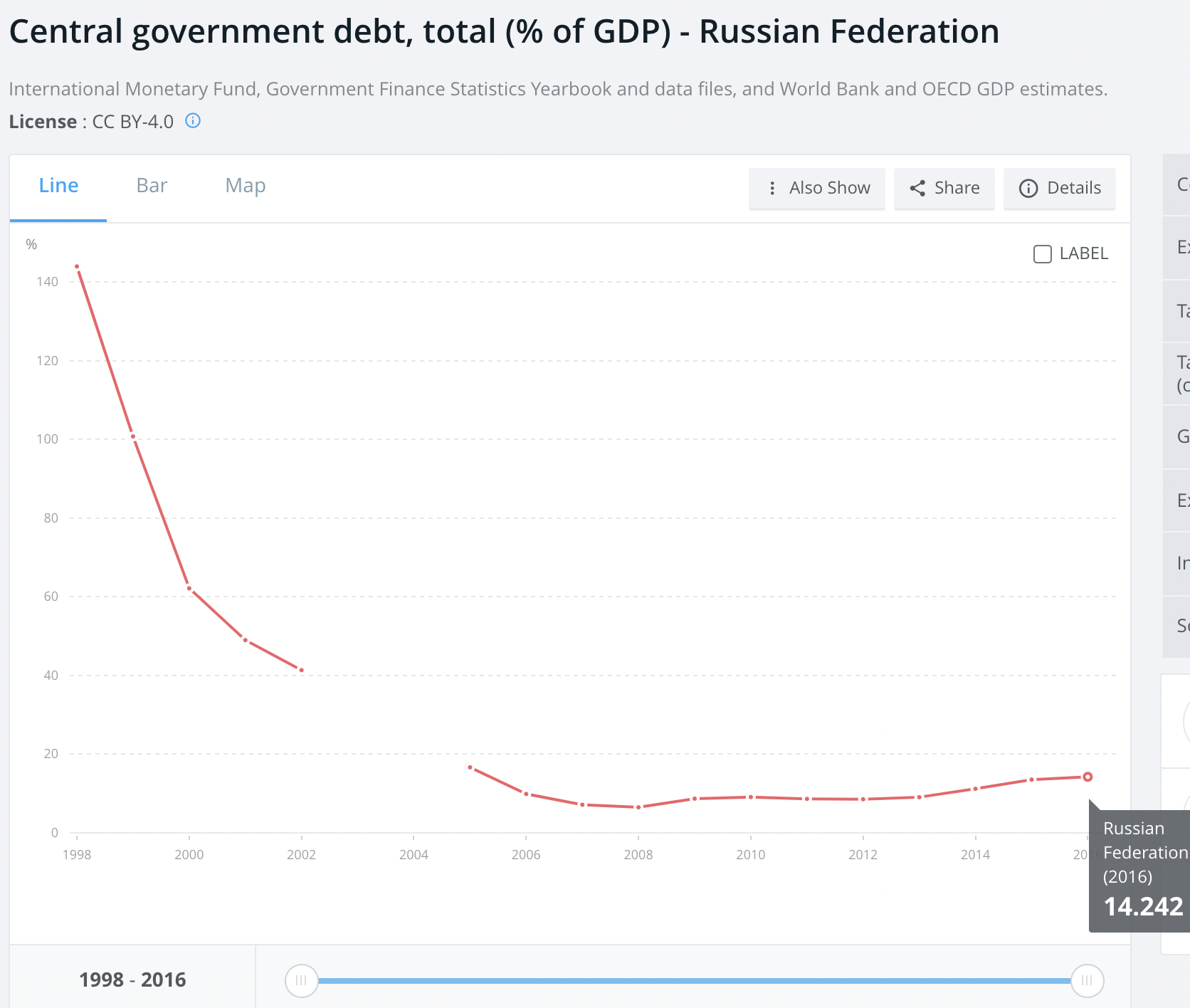

В РФ ситуация выглядит вот так:

К сожалению на графике нет данных за последние 5 лет, поэтому придется поверить на слово: в 2021 году Debt/GDP России составил 18%.

Много это или мало?

Достаточно сказать, что это один из самых низких показателей в мире. Россия входит в Топ-10 стран с самым маленьким долгом относительно ВВП.

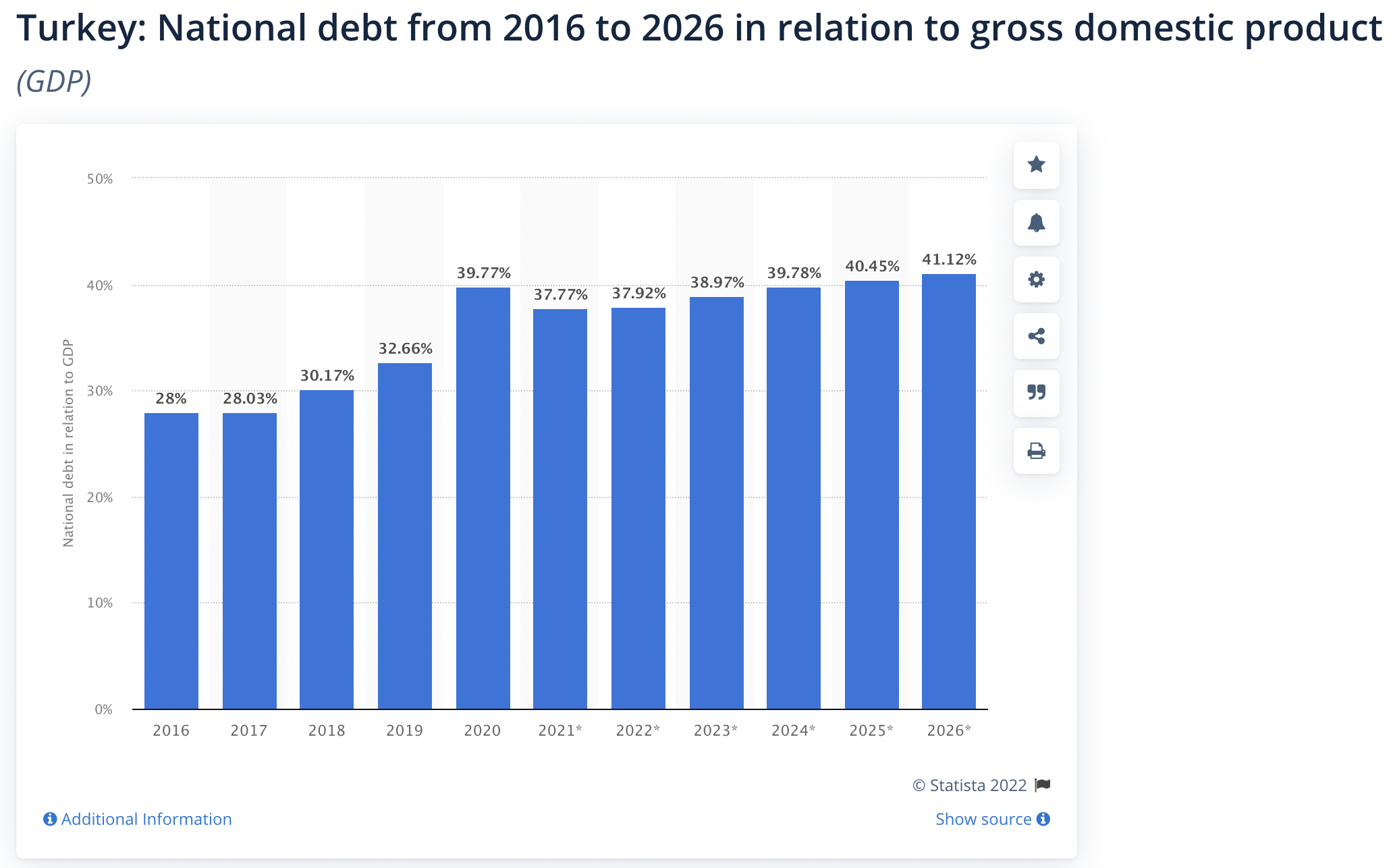

Для сравнения в Турции этот мультипликатор в два раза выше - 38%.

Российский Debt/GDP с начала нулевых опустился до низких значений и с тех пор там и находится, а вот турецкий сценарий хуже:

Пока 1-0 в пользу РФ. Россия выглядит более кредитоспособным государством.

В конце статьи есть инфографика с изображением Debt to GDP для всех стран мира.

Мультипликатор Долг/Резервы

Сравнение с ВВП - это конечно интересно, но ВВП не поможет погасить накопившиеся долги. Государство не может просто взять, выдернуть кусок ВВП из экономики и расплатиться с внешними кредиторами.

Зато у государств есть золото-валютные резервы, и вот ими как раз можно гасить любые долги.

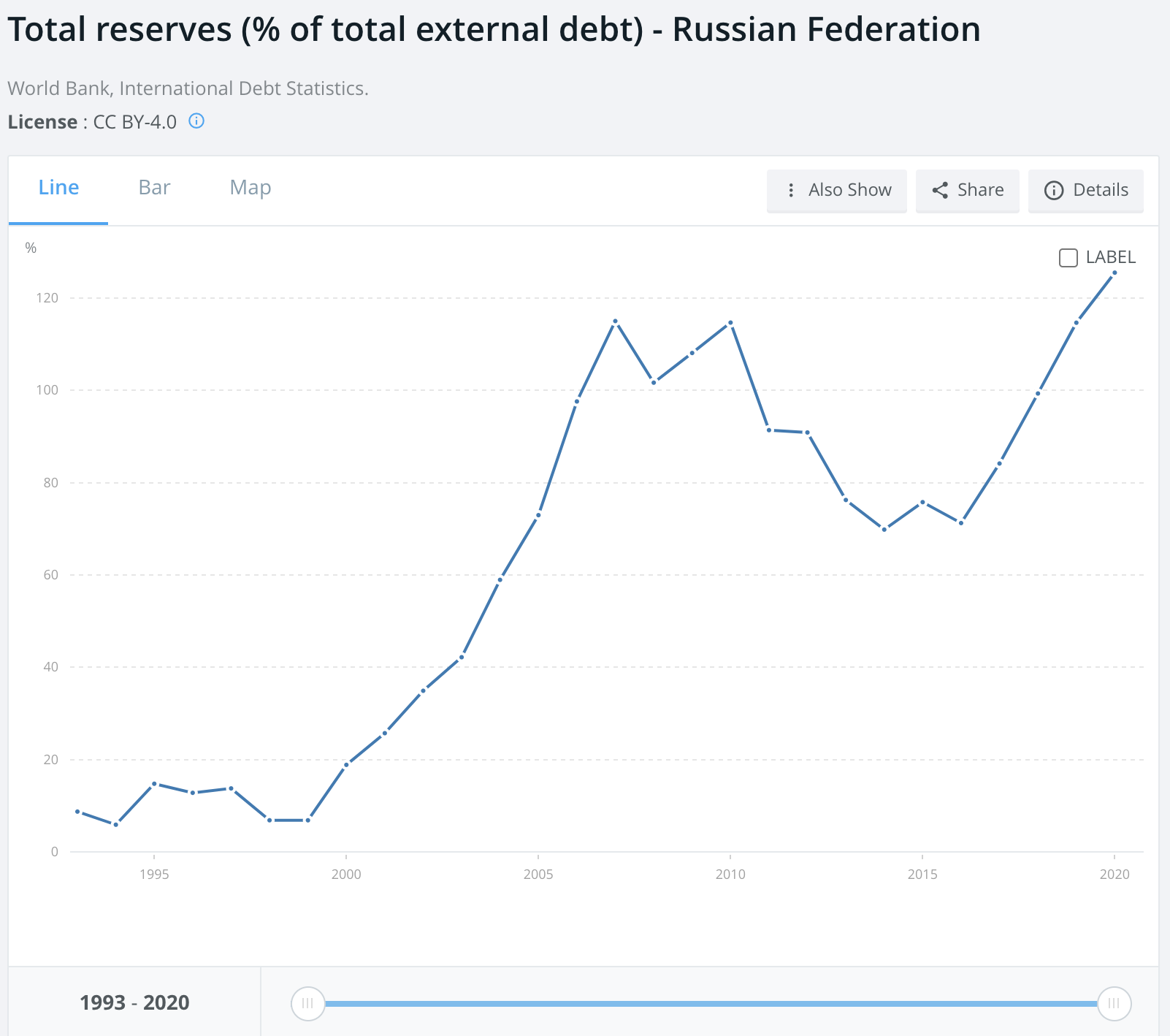

Вот какая ситуация наблюдается здесь у РФ:

Резервы страны превышают долг на 20%. И это один из лучших показателей в мире. РФ входит в Топ-15 стран по показателю Долг/Резервы.

Кроме того, РФ находится на 4-5 месте в мире по объему золото-валютных запасов.

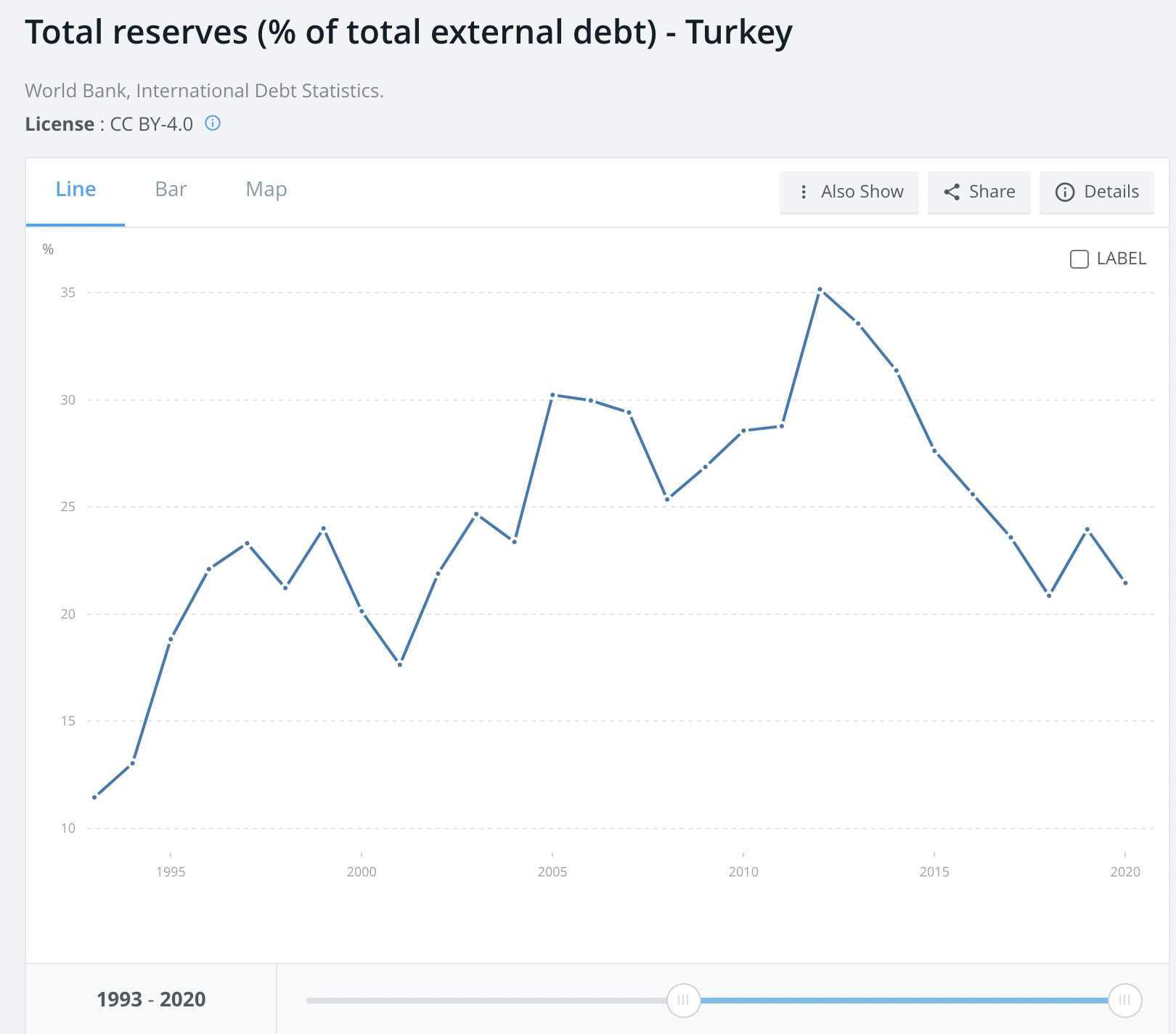

У Турции дела идут не так хорошо:

- Резервы составляют только 21,5% от долга страны по состоянию на 2020 год. К сожалению, есть основания полагать, что в 2022 году ситуация стала еще хуже из-за неудачной денежно-кредитной политики и попыток стабилизировать курс лиры.

- Среди всех стран мира Турция находится на 25-м месте с конца по мультипликатору Долг/Резервы.

- Размер резервов Турции не так уж плох и позволяет стране войти в Топ-30 среди всех стран мира. Но это говорит лишь о том, что долг этой страны достиг уже циклопических масштабов, раз соотношение Долг/Резервы выглядит столь удручающе.

Выводы:

- Россия может чувствовать себя абсолютно спокойно. Накопление столь мощных резервов не допускает даже мысли о каких-то проблемах с долгами. Правда, возникает вопрос: в чем смысл продолжать копить резервы вместо развития экономики, но это совсем другая история.

- Туркам и инвесторам в турецкие облигации не позавидуешь. Наверное, им сложно спокойно спать. Огромный долг, значительная часть которого номинирована в иностранной валюте, порождает огромные процентные платежи, которые, словно вампир, высасывают все соки из государственного бюджета.

2-0 в пользу РФ. Турецкая кредитоспособность выглядит очень слабо на фоне России.

Краткосрочный долг/Резервы

Краткосрочный долг - это обязательства, которые нужно погасить в течение 12 месяцев.

Без лишних слов. Только цифры:

- Краткосрочный долг/Резервы России = 9,6%

- Краткосрочный долг/Резервы Турции = 148%

Турецких резервов не хватит даже на то, чтобы погасить краткосрочный долг, не говоря уже о долгосрочном. Очень грустно.

Россия побеждает с разгромным счетом 3-0.

Выводы

Отвечая на вопрос из заголовка статьи «Кому можно дать в долг?», напрягаться не придется:

- Российские облигации можно смело покупать. Дефолт не то чтобы маловероятен, он исключен в ближайшем будущем.

- От турецких ценных бумаг лучше держаться подальше, какую-бы доходность они ни предлагали.

В СМИ частенько появляются пугалки, мол в РФ грядет очередной дефолт. Теперь вы знаете, что подобные заявления абсолютно оторваны от реальности.

Последний дефолт в РФ был более 20 лет назад, и, обратив внимание на графики выше, вы без труда сможете заметить, что тогда действительно имелись проблемы, а сейчас их нет.

Но не все так просто

Конечно, защищенность от дефолта - это прекрасно. Но это не единственная проблема, которая может поджидать инвестора в российские облигации.

Вот, на что еще нужно обратить внимание:

- инфляция

- девальвация

- геополитические риски

И в случае с этими напастями гарантий никаких нет. Эти вещи могут испортить настроение инвестору в самый неподходящий момент.

А что с развитыми странами

В США Долг к ВВП = 133%, в Японии = 256%, другие мультипликаторы тоже выглядят не радостно, но это не мешает облигациям этих стран считаться надежными. Это не мешает правительствам этих стран занимать под низкий процент и иметь высокие кредитные рейтинги.

Размер госдолга США уже превратился в мем, но никому и в голову не приходит, что США может допустить дефолт по своим обязательствам.

«Что дозволено Юпитеру, не дозволено быку»

Разница между Японией, США, и другими странами с развитой экономикой по сравнению с РФ и Турций в том, что последним могут отказаться давать в долг. Либо могут давать в долг только под очень высокий процент.

И причина тут уже упомянутые ранее инфляция, девальвация и геополитические риски.

Так что мультипликаторы - это конечно хорошо, а в жизни все не так просто.

В случае с РФ есть над чем подумать: риски компенсируются огромными резервами и адекватным размером долга. В случае с Турцией ничего не компенсируется.

Данные взяты с:

Комментарии

Telegram

Telegram Пульс

Пульс YouTube

YouTube