Как оценить закредитованность компании, ее финансовое положение и долговую нагрузку

Азы финансовой отчетности, которые помогут не бояться дефолтов и банкротств организаций.

В каком случае компании грозит банкротство? Если пришло время гасить долги, а денег нет и взаймы никто не дает. Соответственно, инвестировать в акции или облигации такой компании не стоит.

Чтобы оценить долговую нагрузку компании необходимо знать:

- что у компании есть, кроме долгов.

- размер обязательств (долгов).

Все, что есть у компании, называется одним словом - активы.

Если из активов вычесть обязательства (долги), то останется собственный капитал компании (совокупность имущества, денежных средств и всего того, что можно продать при ликвидации организации).

Первое, что приходит на ум: посмотреть, а есть ли у компании вообще собственный капитал? Скажем, у такой компании как МТС ($MTSS), капитал сокращается последние 5 лет и в настоящее время равен примерно нулю.

Грубо говоря, всё что есть у компании - это долги. Так происходит потому, что МТС платит дивиденды больше, чем зарабатывает чистой прибыли. Т.е. частично платит дивиденды за счет взятых в долг средств. А ведь еще нужно инвестировать в новое оборудование, вышки связи, покупку частот и т.п.

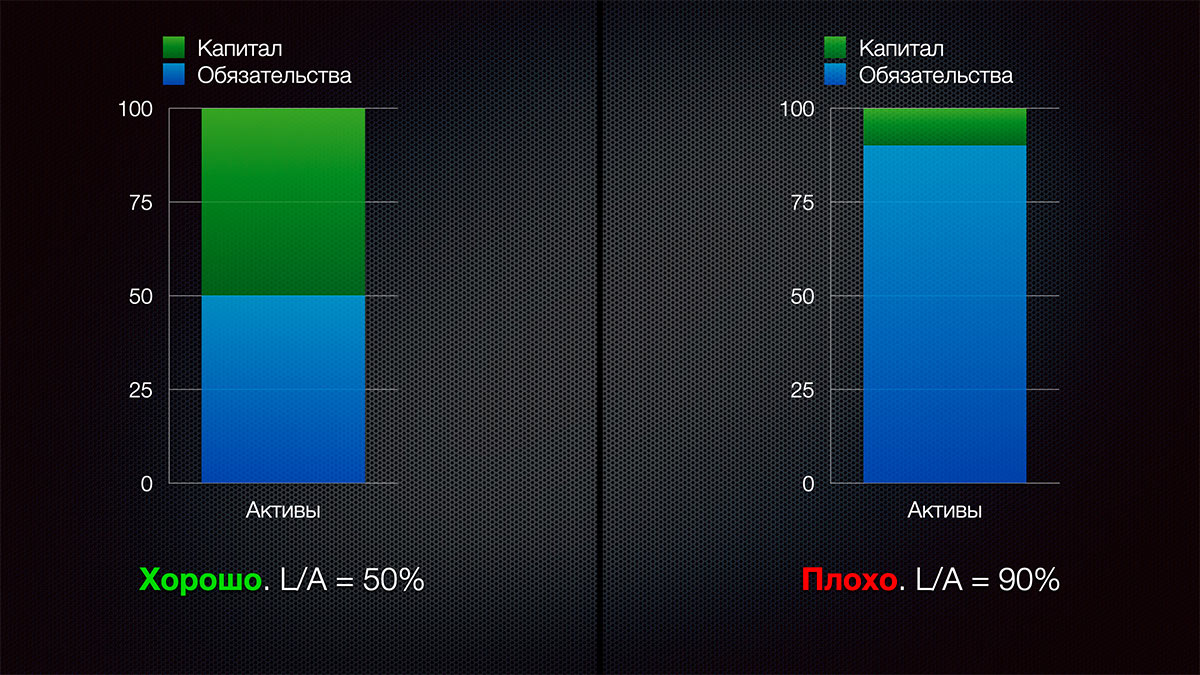

Чтобы оценить долговую нагрузку компании недостаточно знать только размер собственного капитала, нужно его с чем-то сравнить. Нужно посмотреть его соотношение с обязательствами компании.

Либо можно посмотреть соотношение обязательств с активами компании.

И соотношение обязательств с капиталом, и соотношение обязательств с активами показывают одно и тоже: есть у компании что-то кроме долгов или нет.

Чтобы легко и быстро проверять эти показатели, были придуманы соответствующие мультипликаторы:

- Debt/Equity (Долг/Капитал) - в норме обычно до 170%

- Liabilities/Assets (Обязательства/Активы) - в норме обычно до 80%

Превышение пороговых значений означает, что компания набрала уже слишком много долгов, и в случае какого-то форс-мажора есть вероятность, что по ним будет сложно рассчитаться.

Но не все так просто.

Во-первых, есть бизнесы, для которых повышенные показатели D/E и L/A являются нормой. Например, банки и фонды недвижимости (REITs).

Во-вторых, высокая долговая нагрузка не означает, что у компании непременно возникнут проблемы и она обанкротится. Скажем, если упомянутая выше компания МТС прекратит выплачивать дивиденды и освободившийся денежный поток направит на выплату долгов, то за несколько лет приведет свои дела в порядок.

В-третьих, высокие показатели долговой нагрузки могут свидетельствовать как о некачественном менеджменте, так и об агрессивной стратегии развития компании. Нужно понимать, зачем компания залезла в долги и как планирует с ними рассчитаться.

Поэтому высокие показатели D/E и L/A должны привлечь внимание, но не являются табу при принятии инвестиционных решений.

Кстати, смотреть оба мультипликатора нет необходимости, т.к. они показывают примерно одно и тоже. Я смотрю только L/A.

Денежный поток как способ гасить долги

Если у компании нет имущества и денег, чтобы рассчитаться по долгам, это еще не означает, что у нее проблемы. Ведь по долгам можно платить из средств, которые будут заработаны в будущем.

Вполне привычная схема для каждого, кто хоть раз брал кредит. Долг постепенно погашается частями из будущей зарплаты. Этим же занимаются и компании, только вот незадача - зарплаты у них нет.

Вместо зарплаты компании используют другие термины - выручка, прибыль, и страшное слово - EBITDA.

Выручка - это все, что компания заработала.

Прибыль - это все, что у компании осталось от выручки после уплаты налогов, расчетов с контрагентами и прочих расходов.

Нам, как всегда, нужно понять соотношение долгов компании с ее выручкой или прибылью, но тут новая проблема - в этом мало смысла.

Выручка не подходит, т.к. возможно она полностью уходит на расходы и прибыли не остается. Соответственно, платить по долгам тогда будет нечем, даже при огромной выручке.

Прибыль не подходит, т.к. она подвержена бухгалтерским искажениям. Скажем, насчитала налоговая инспекция какую-то задолженность за последние несколько лет и вся прибыль текущего года ушла на это. Получается, в графе прибыль ноль и компании якобы нечем платить по долгам.

Или обратная ситуация (такое бывает): налоговая инспекция, наоборот, обнаружила переплату, и в этом случае прибыль якобы становится больше.

И вот тут на сцену выходит EBITDA (Earnings before interest, taxes, depreciation and amortization) - прибыль до вычета расходов по выплате процентов, налогов, износа и амортизации.

Если вы не бухгалтер и не поняли, что это вообще значит - это нормально.

Говоря простым языком, EBITDA - это прибыль компании, очищенная от бухгалтерских искажений. Смысл такой очистки - придать показателю большую стабильность и прогнозируемость.

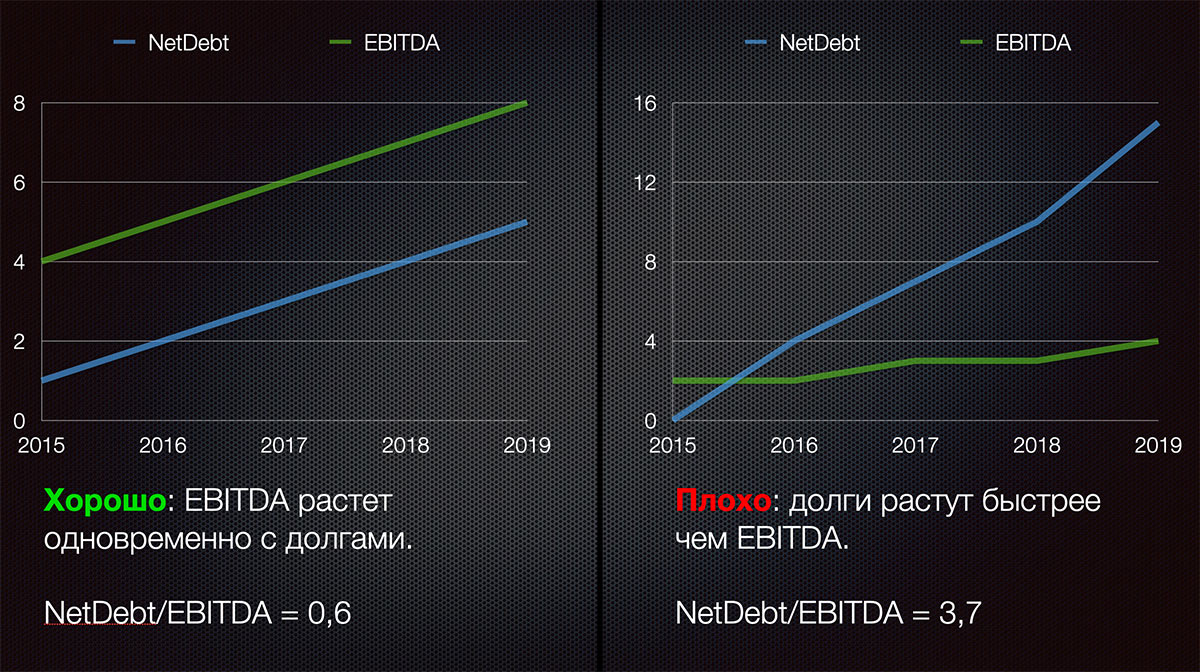

Смысл этого рассказа про нюансы расчета прибыли компаний был в том, чтобы познакомить читателя с мультипликатором NetDebt/EBITDA (чистый долг/EBITDA).

NetDebt/EBITDA показывает, насколько компания может справляться со своими долгами за счет будущей прибыли.

Нормальное значение NetDebt/EBITDA - меньше трех. При таком раскладе компания может полностью погасить чистый долг за три года.

Кстати, у МТС этот показатель равен двум, что вполне нормально.

Краткосрочные и долгосрочные обязательства

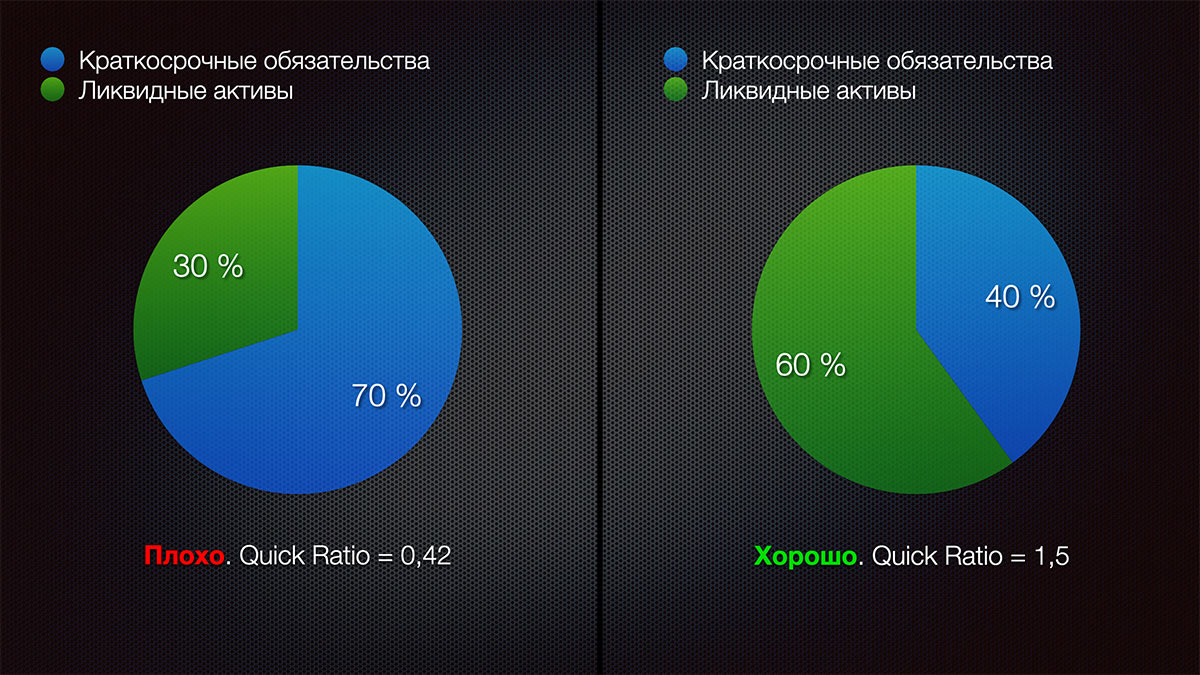

Обязательства делят на краткосрочные (нужно погасить в течение 12 месяцев) и долгосрочные.

Большой размер краткосрочных обязательств представляет гораздо большую опасность, нежели такой же объем долгосрочных обязательств. Потому что гасить краткосрочную задолженность нужно уже вот-вот, а денег для этого может и не оказаться.

Чтобы проверить компанию на возможность такой неприятной ситуации, был придуман мультипликатор Quick Ratio. Он позволяет оценить соотношение краткосрочных обязательств компании с ее наиболее ликвидными активами (денежные средства и эквиваленты, краткосрочная дебиторская задолженность и краткосрочные финансовые вложения до 12 месяцев).

Нормальное значение Quick Ratio - больше 1.

Значение ниже единицы означает, что у компании сейчас нет средств, чтобы рассчитаться по краткосрочным обязательствам. Может, они появятся в будущем. А может и нет.

У МТС этот показатель равен только 0,5 - грустно :(

Способность обслуживать долг

Если вы хоть раз брали кредит, то знаете, что в долг дают не просто так, а под проценты. Компаниям тоже приходится платить проценты по своему долгу.

Минимально требуемые действия для обслуживания долга - платить проценты, иначе впору поднимать вопрос о банкротстве.

Коэффициент покрытия процентов (Interest Coverage Ratio) рассчитывается путем деления EBITDA на процентные расходы за определенный период (за квартал или год).

Нормальное значение Interest Coverage - больше 3.

Значение ниже трех сигнализирует о проблемах, от такой компании лучше держаться подальше.

У МТС этот показатель равен только 3,1 - на грани.

Для сравнения:

- Газпром ($GAZP) - 32

- Газпром Нефть ($SIBN) - 20

- Netflix ($NFLX) - 6,7

Выводы об МТС

- Отсутствует собственный капитал

- L/A = 99,7% (при норме до 80%)

- NetDebt/EBITDA = 2 (при норме до 3)

- Негативная динамика за 5 лет по L/A и NetDebt/EBITDA

- Quick Ratio = 0,5 (при норме выше 1)

- Interest Coverage = 3,1 (при норме выше 3)

Для меня, как для долгосрочного инвестора, вывод очевиден: у МТС есть проблемы с долгами и мне не кажется хорошей идеей покупать акции или облигации этой компании, пока менеджмент не поменяет свою политику.

Компания пока может платить по процентам, но погашение краткосрочных обязательств зависит только от будущей прибыли. В случае какого-то форс-мажора у компании могут возникнуть проблемы с обслуживанием долга. Запаса прочности нет. Впрочем, и о банкротстве или дефолте пока говорить рано.

Заключение

Если бы нужно было выбрать только один мультипликатор для оценки финансового положения компании, я бы выбрал NetDebt/EBITDA как наиболее стабильный и наименее подверженный искажениям.

При хорошем NetDebt/EBITDA и грамотном менеджменте остальные мультипликаторы можно подтянуть.

А вот при плохом NetDebt/EBITDA остальные показатели с большой долей вероятности начнут проседать.

Активы, обязательства, капитал, EBITDA и прочие данные, необходимые для расчета мультипликаторов, указаны в отчетности компаний. Рассчитать L/A и NetDebt/EBITDA можно самостоятельно без особого труда. Но быстрее воспользоваться готовыми данными из скринеров.

Скринеры которыми пользуюсь я: (платные)

- stockrover.com - для американского рынка.

- blackterminal.com - для российского рынка.

- finviz.com - бесплатный скринер.

Отчетность американских компаний: https://www.sec.gov/

Отчетность российских компаний: https://www.e-disclosure.ru/

Все компании публикуют отчетность на собственных сайтах в разделе «инвесторам» (investor relations).

Комментарии

Telegram

Telegram Пульс

Пульс YouTube

YouTube